近日,中邮人寿保险股份有限公司(下称“中邮保险”)再度获得监管批准增资40亿元,注册资本正式突破300亿元大关,达到326.43亿元,位列行业第四。这已是其自2018年以来的第五轮大规模“补血”,累计增资规模突破175亿元。

令人担忧的是,在如此密集的资金注入下,公司偿付能力指标仍持续承压——2025年一季度核心偿付能力充足率已跌至93.94%,逼近监管红线。这种“增资-扩张-再增资”的恶性循环,暴露出这家银保系巨头在高速发展背后隐藏的深层危机。

频繁“补血”的背后,是中邮保险偿付能力持续承压、业务转型艰难的现实,虽然保费规模已迈入千亿阵营,但其净利润波动十分明显。

更值得关注的是,原总经理党均章近期被曝失联调查,2024年公司投诉量居高不下。在“偿二代”二期严监管、低利率环境冲击下,这家背靠邮政4万网点的银保巨头正面临着前所未有的转型阵痛,它能否摆脱资本依赖症,真正走向高质量发展?

资本困境:五年五轮增资,偿付能力仍“捉襟见肘”

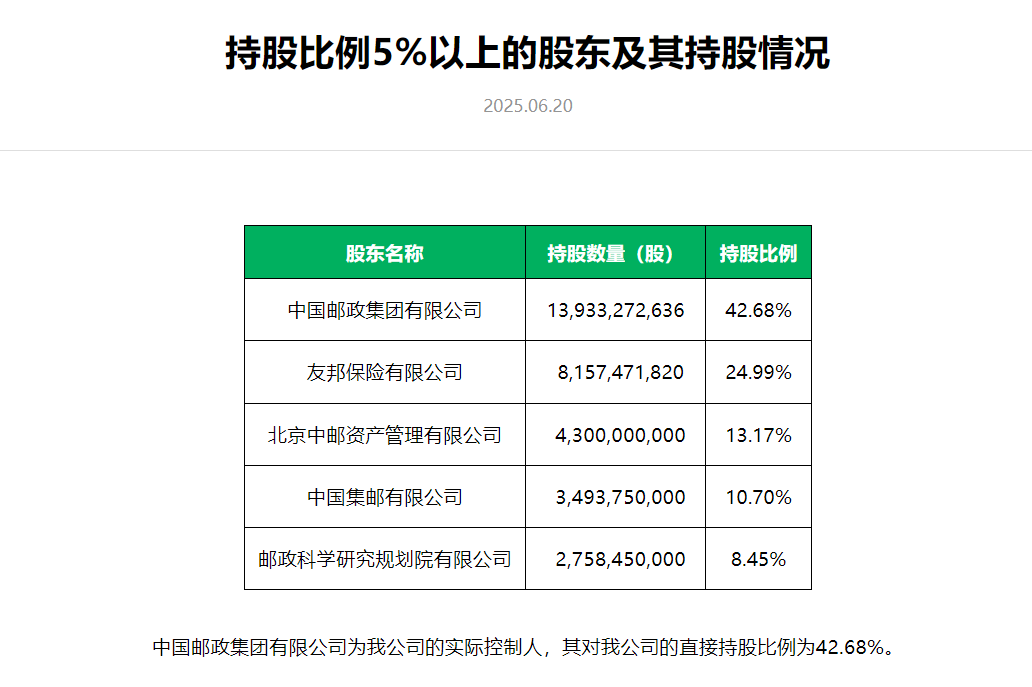

6月20日,国家金融监督管理总局北京监管局一纸批复,同意中邮保险增加注册资本39.8亿元,由286.63亿元变更为326.43亿元。中国邮政集团有限公司持股比例从38.22%上升至42.68%,最大股东地位得到进一步巩固,控制权进一步强化;友邦保险的持股比例则维持24.99%不变。

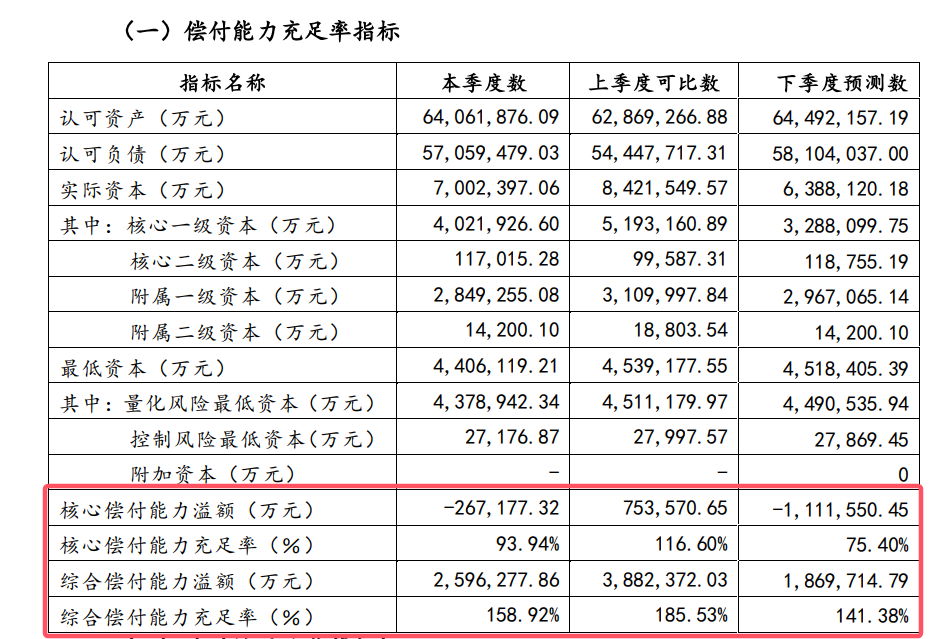

然而,资本补充的速度似乎赶不上业务扩张的消耗。2025年一季度,中邮保险核心偿付能力充足率仅93.94%,综合偿付能力充足率158.92%,较上季度分别下滑22.7和26.6个百分点,且预测下季度将进一步降至75.4%和141.38%,这一水平逼近监管红线。

事实上,保险公司密集“补血”,是2022年“偿二代”二期出台后的连锁反应。近年来,在行业资本新规、市场利率持续下行压力、保费规模快速扩张等因素影响下,部分险企偿付能力充足率不断下降,普遍面临资本饥渴,中邮保险的困境尤为突出——2021~2024年,其保费收入从858亿元飙升至1349亿元,但净利润却从14.15亿元暴跌至-114.68亿元,再反弹至91.88亿元,波动幅度远超同业。

2021年是中邮保险发展的一个分水岭,是中邮保险承前启后的一年,2020年底,前总经理党均章辞职,随后,中邮保险向社会公开招聘总经理,2021年9月,李学军从人保寿险成功应聘,任中邮保险党委副书记,11月任公司临时负责人,12月任总经理至今。

业绩“过山车”:会计准则切换背后的盈利迷局

2023年,中邮保险创下行业罕见的逾百亿元亏损纪录,相当于过去九年利润总和。戏剧性的是,2024年切换新准则后,中邮保险净利润飙升至118.2亿元,不仅对冲了2023年的部分亏损,贡献了第二部分利润(超20亿元)。值得警惕的是,2024年四季度单季再亏16.24亿元,2025年一季度净利润同比骤降43%,至15.6亿元。

有资管人士分析称,这种利润波动本质是纸面游戏,核心盈利能力并未改善。数据显示,2024年中邮保险综合投资收益率达11.04%,远超近三年均值2.57%,主要得益于A股“924行情”的一次性收益。

这种依赖市场波动的盈利模式显然难以持续,并存在致命缺陷——资本市场波动将直接导致业绩剧烈震荡,2024年第四季度再现16亿亏损就是明证,过山车式业绩也折射出中邮保险主营业务造血功能薄弱。

银保渠道依赖:邮政体系“输血”与业务畸形增长

中邮保险的崛起,离不开中国邮政体系的强力支撑。依托邮政网络和资源,中邮保险服务范围已覆盖22个省(区、市)、296个地市、1690个县市,70%以上的业务和服务在县及县以下地区。截至2024年底,其在全国已布局超3000个“健康驿站”,通过邮政网点下沉健康管理服务,形成“保险+服务”生态链。

然而,这种深度绑定邮政体系的商业模式是一把双刃剑,也带来了严重的渠道依赖。2024年,中邮保险银保渠道保费占比超90%,手续费支出高达51.63亿元,远超同业。尽管公司试图拓展中介、团险等新渠道,但2024年新渠道占比仅15.7%。

这种渠道结构在短期内确实能依托邮政网点快速做大规模,但从长远发展来看,不仅制约了产品创新和客户服务能力的提升,更使公司持续陷入高成本、低价值的业务困局。特别是在当前“报行合一”监管政策持续深化的背景下,这种单一渠道依赖模式的可持续性正面临严峻挑战。

转型困局:分红险战略遇阻与消保危机

2024年9月,保险业新“国十条”提出,要推进产品转型升级,支持浮动收益型保险产品发展,降低负债保证成本。面对近年来的低利率环境,中邮保险亦积极转型,宣布押注分红险,目标占比提升至50%,并将坚定发展长期分红险。但2024年其主力产品中仍有3款为高成本普通型产品,分红险实际占比仅19.71%。有银行保险代销人士透露,银保客户偏好高收益储蓄险,分红险销售遇阻。

此前,多位银行理财经理在接受媒体采访时表达了一致的观点:分红险的浮动性劝退了一些对风险厌恶、打算通过买保险锁定确定性的客户,特别是“年度分红可能为零”等字眼,更是让一些客户听到介绍后连连摆手拒绝。

与此同时,分红险的险种相比传统险更加复杂,一些保险代理人和银行理财经理误导销售空间更大,银保渠道的强销售导向带来大量投诉。

2024年,中邮保险投诉量达2.44万件,黑猫平台投诉超900条,涉及“误导老年人投保”“欺诈销售”等,社交平台上甚至曝出“员工被迫自购保险”的乱象。

根据天眼查开庭公告数据显示,中邮保险2025年以来以被告身份涉案32起,远超去年全年的24起,这些案件主要案由是人身保险合同纠纷、保险纠纷、意外伤害保险合同纠纷、合同纠纷、健康保险合同纠纷、保证保险合同纠纷,案件遍及江苏、重庆、山东、上海、吉林、河北、湖南等地区。

治理隐忧:原总经理被查,投资激进埋雷

2025年6月,中邮保险原总经理党均章被曝失联调查。其任内曾因“侨兴债”违规担保被监管警示,2020年离任后留存的激进扩张策略,或为今日风险埋下伏笔。

近年来,中邮保险投资风格日趋大胆。2023~2025年,其斥资超150亿元收购北京、西安、上海三地核心不动产;2024年举牌皖通高速H股、华能新能源,2025年又举牌东航物流A股。截至2024年末,其交易性金融资产中股票规模激增88%至77.15亿元8。

中邮保险李学军表示,核心地段的核心不动产项目投资收益基本确定且具有长期发展潜力,目前来看,这些项目的净运营收益可以达到4%左右,完全可以覆盖负债成本。

然而,不动产投资净收益率仅4%,权益投资波动大,可能加剧资产负债错配风险,但这却是中邮保险从过去单纯追求保费规模扩张转向更加注重资产负债的久期匹配的重要举措,展现出从规模导向向价值导向的转型决心。

生存困局:增资难解根本矛盾,高质量发展路在何方?

中邮保险的困境,是当前银行系险企的缩影——规模狂奔背后,是资本饥渴、盈利脆弱、治理短板的多重挑战。尽管增资能短期缓解偿付压力,但若不能优化业务结构、提升内源性造血能力,恐难逃“增资-扩张-再增资”的恶性循环。

2025年,中邮保险李学军定下1500亿元保费目标。但比规模更重要的,或许是找到一条真正可持续的发展路径。正如保险业“新国十条”所强调的,未来的竞争,不在“大”,而在“强”。