“13精”数据库第218周更新公告

1.【财务数据】增加2022年财险、寿险、再保险公司资产负债表、利润表、现金流量表

2.【偿报数据】增加2023年1季度财险、寿险、再保险公司偿付能力指标、主要经营指标、风险管理能力指标、流动性风险指标;增加2023年1季度财险、寿险、再保险公司最低资本明细表;增加2023年1季度财险、寿险、再保险公司实际资本明细表

3.【治理数据】增加最近一周保险公司处罚数据

4.【各产品线】增加最近一周保险公司投连险净值数据

5.【海外数据】增加2019-2022年各公司MDRT人数

13精利用最新录得数据做的研究报告之218期:

2023年第一季度财险公司承保投资四象限画图:承保端盈利下降一点,投资端盈利提升一些!

先说结论:

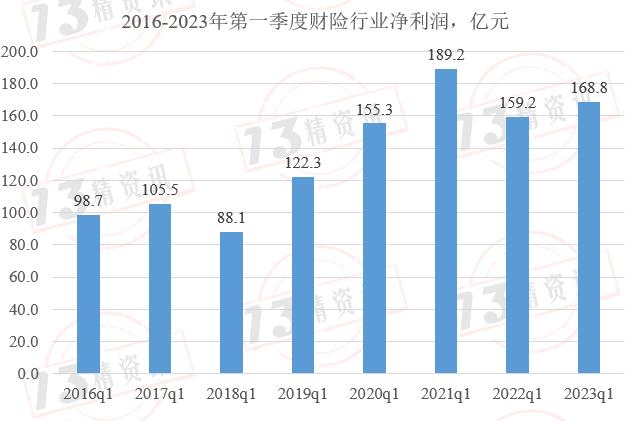

1、2023年第一季度财险行净利润规模168.8亿元,同比增长6%,创历史同期次新高!

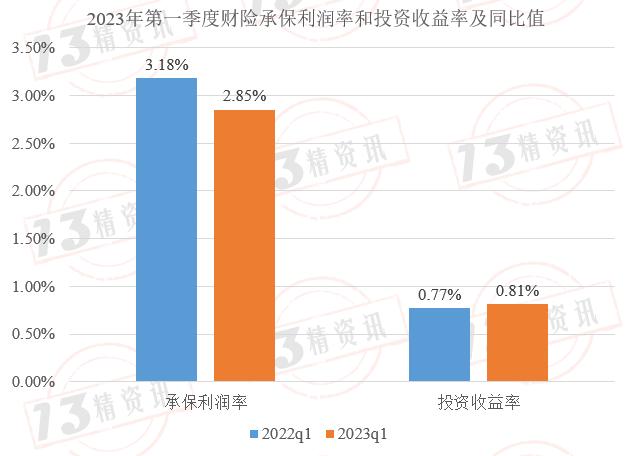

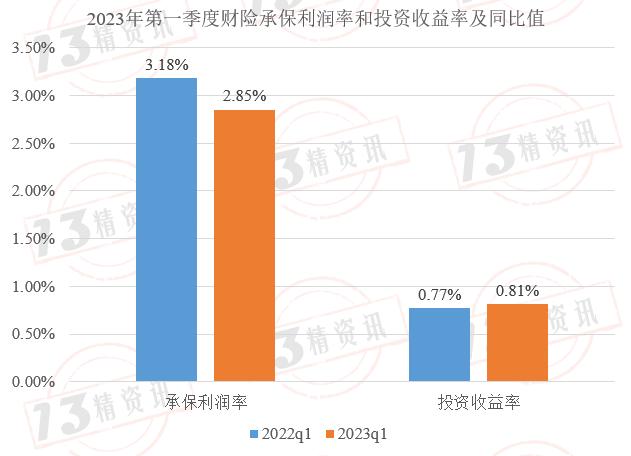

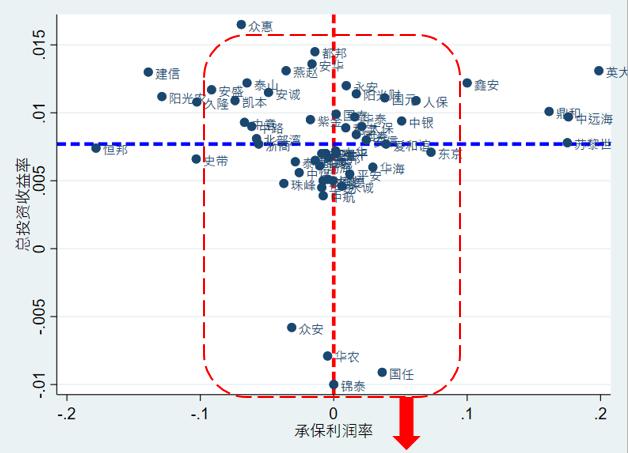

下图是财险公司的承保利润率和投资收益率:

不难发现,财险行业承保端盈利下降一点儿,投资端盈利提升一些!

2、“13精”基于总投资收益率与中位数的比较、承保利润率是否盈利的标准,我们将83家财险公司划分为四类象限。

其中,第一象限指的是“高承保利润率、高投资收益率”的公司。能够实现“双轮驱动”的盈利模式,这类公司毕竟是少数;

第二象限指的是“低承保利润率、高投资收益率”的公司。能够进入这个象限的公司已经算优秀公司了。

而第四象限指的是“高承保利润率、低投资收益率”的公司。能够进入这类象限的公司当然也很好,只不过这类公司往往具有其他公司不具有的特殊优势。

落在第三象限“低承保利润率、低投资收益率”的公司,承保端亏损,投资端表现也低于行业平均水平。这类公司的经营压力比较大。

其中,处于第一象限的有人保财险、太保财险和国寿财产等17家公司;

处于第二象限的有紫金财产、安华农业和安诚财险等23家公司;

处于第四象限的有平安产险、中华联合和太平财险等13家公司;

处于第三象限的有大地财产、华安财险和富德财产等30家公司。

正文:

财险行业一直存在着“山海之争”。

一些英美国家认为,财险公司在经营战略上更应该侧重资金运用,而将保险业务作为资金筹集的一种方式,通过资金运用获得投资收益,来弥补承保业务可能带来的损失。 由于上述理论起源于地中海地区,被称之为“海派”理论。

另一些欧洲国家认为,财险公司在经营战略上应更加强调承保利润,要在承担风险中追求风险对价,投资收益仅是为了保险业务获得资金保值的手段。 由于秉承这一理论的国家大都分布在阿尔卑斯山脉周围,被称之为“山派”理论。

2023年一季度,随着经济回暖、资本市场复苏,财险公司经营业绩如何?

财险公司的净利润到底是来自承保利润还是投资收益呢?或是“鱼与熊掌”能够兼得?

“13精”将对83家财险公司的盈利模式进行画像。 我们根据承保利润率和投资收益率,构建了四象限图,各家公司将对号入座。

1

2023年第一季度财险行业经营业绩

2023年第一季度财险行净利润规模168.8亿元,同比增长6%,创历史同期次新高(仅低于2021年的189亿元)!

需要说明的是,净利润是基于83家财险公司披露数据加总计算而得。

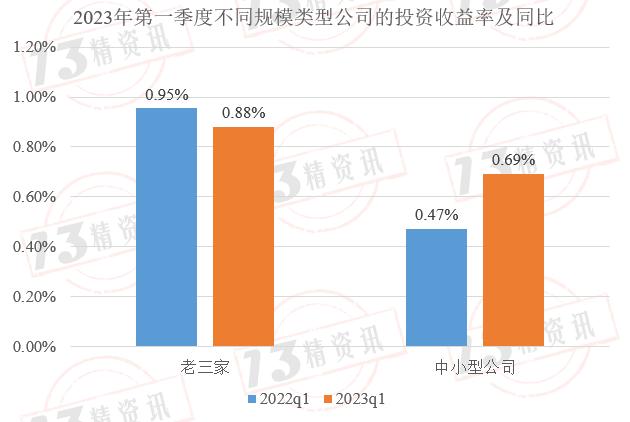

进一步,我们计算了2023年第一季度财险行业的承保利润率和投资收益率。

承保利润率使用的是1-综合成本率计算而得,投资收益率为各家公司的总投资收益率,这两项指标是财险公司净利润的主要来源。

需要说明的是,承保利润率使用保费收入加权、投资收益率使用的是总资产规模加权计算而得。

从图中不难看出,2023年第一季度财险行业承保端盈利下降一点,投资端盈利提升一些。

2

2023年第一季度财险公司盈利能力四象限画像

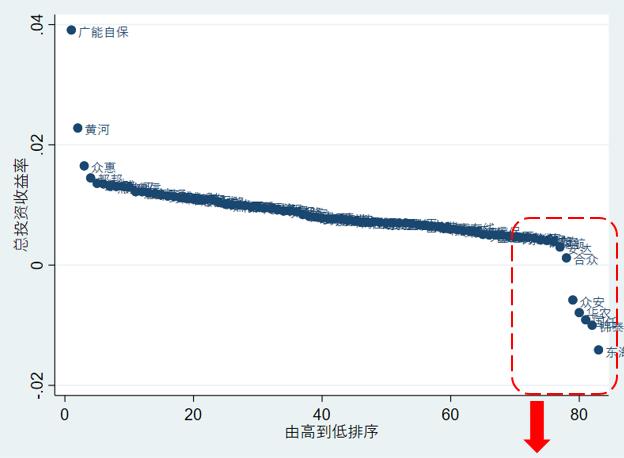

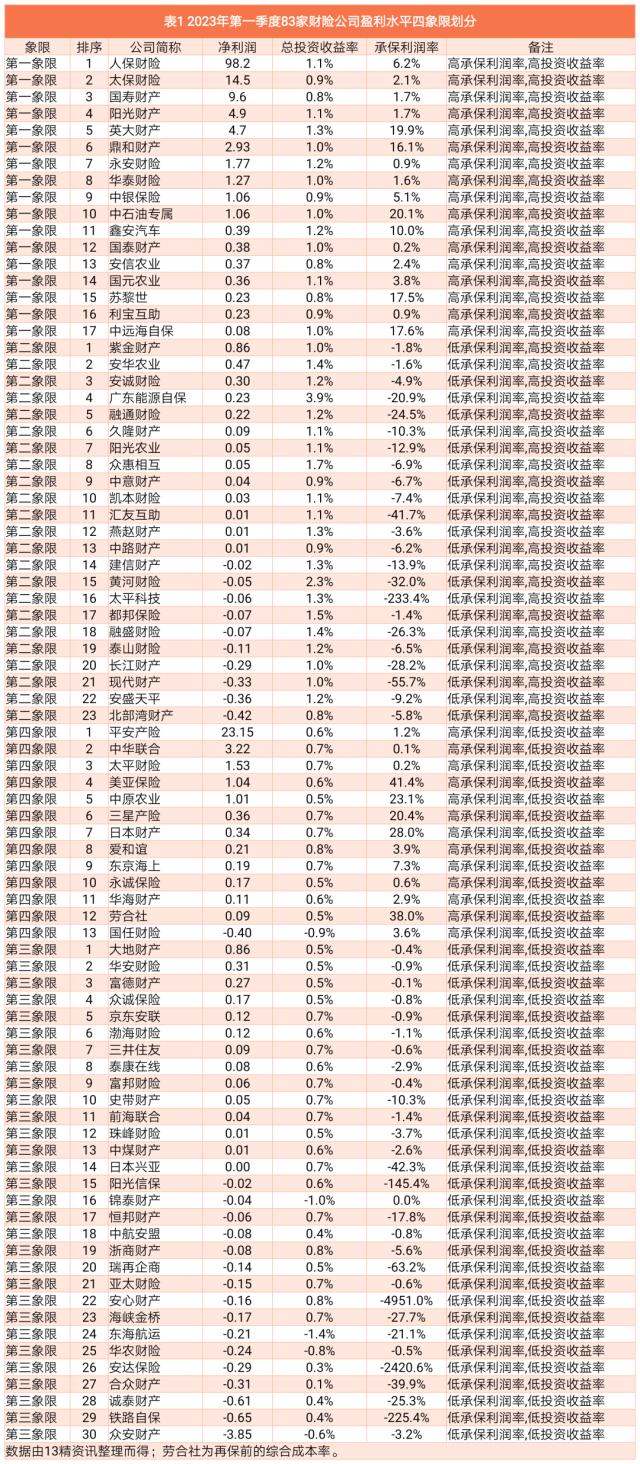

接下来,我们分别给出了2023年第一季度83家财险公司承保利润率和总投资收益率的描述性统计。

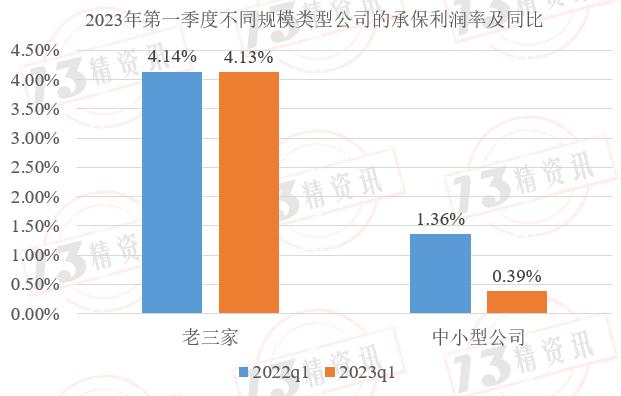

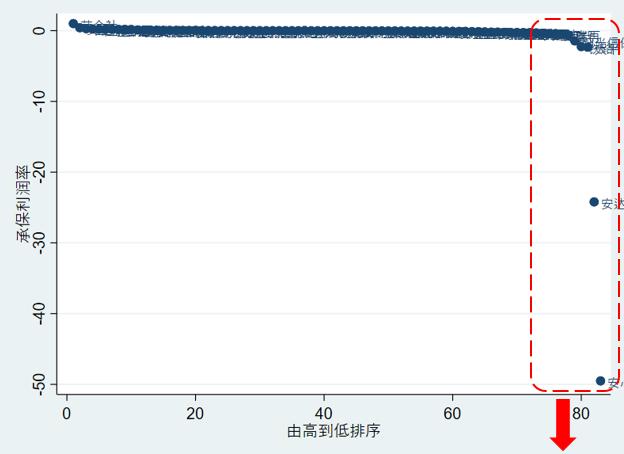

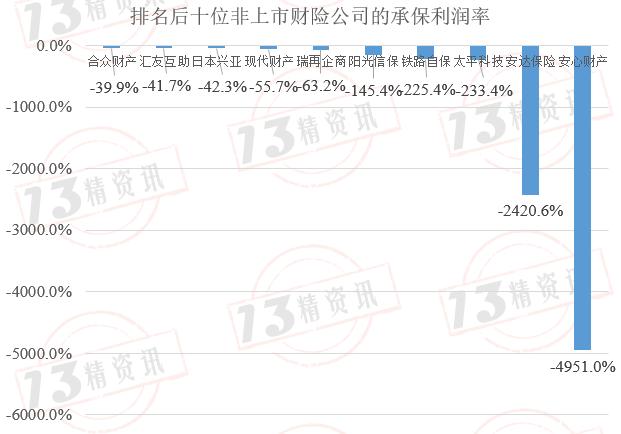

83家财险公司承保利润率中位数-1.05%,最大值为41.39%(美亚保险),最小值-4951%(安心财产),加权平均值为2.85%,规模大的公司承保利润率更高些。

承保端亏损的企业数量有52家,占比超过63%;其中承保利润率低于-10%的公司有23家。

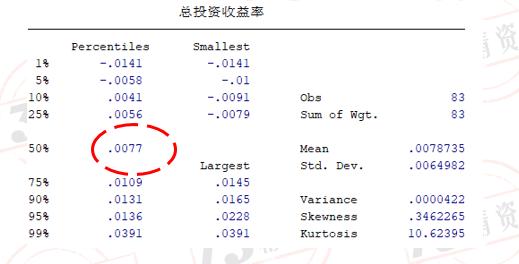

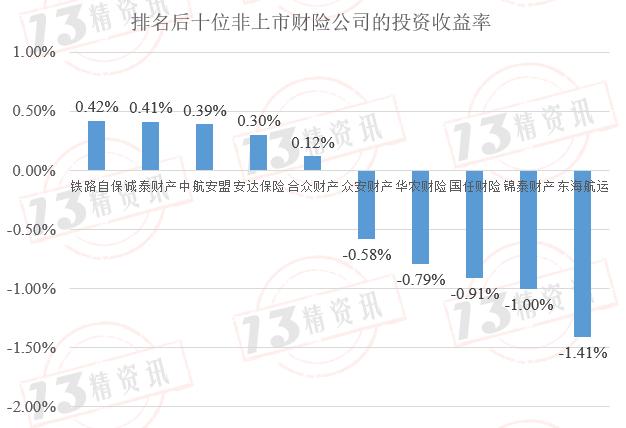

83家财险公司投资收益率中位数0.77%,最大值为3.9%(广东能源自保),最小值-1.41%(东海航运),简单平均值为0.79%,加权平均值为0.81%。

投资端亏损的企业数量有5家,占比为6%。

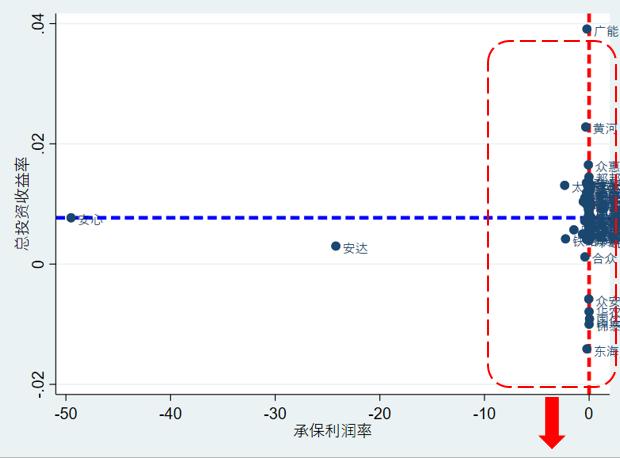

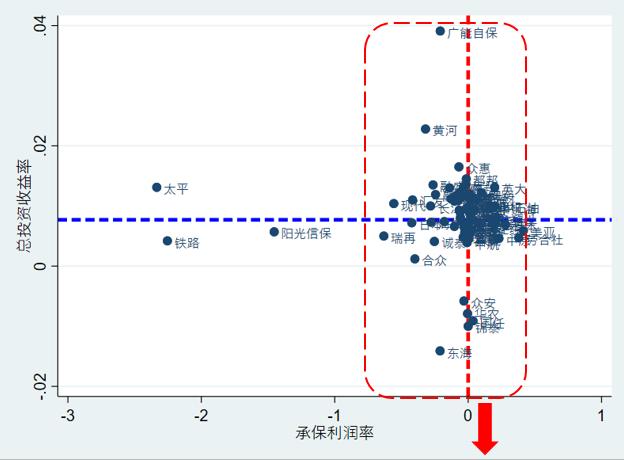

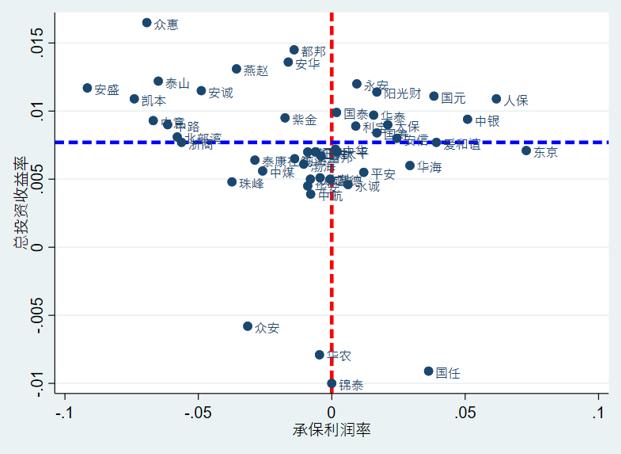

接下来,我们以0%为作为承保利润率的划分标准,以中位数(0.77%)作为投资收益率的划分标准,构造财险公司承保投资的四象限图。

其中承保利润率的分界标准,可以直观刻画公司承保端的是否盈利;

而总投资收益率的分界标准,一方面可以刻画出各家公司投资能力的高低水平,另一方面也可以控制当前宏观环境的影响。

其中,第一象限指的是“高承保利润率、高投资收益率”的公司。能够实现“双轮驱动”的盈利模式,这类公司是险企中的王者。

第二象限指的是“低承保利润率、高投资收益率”的公司。这类公司也是很优秀的公司,属于典型财险行业的盈利模式。

而第四象限指的是“高承保利润率、低投资收益率”的公司。这类公司也很优秀,只是不是所有公司都能学到,他们具有其他公司无法比拟的特殊优势。

落在第三象限“低承保利润率、低投资收益率”的公司,承保端亏损,投资端表现也低于行业平均水平。这类公司的经营压力较大。

其中,处于第一象限的有人保财险、太保财险和国寿财产等17家公司;

处于第二象限的有紫金财产、安华农业和安诚财险等23家公司;

处于第四象限的有平安产险、中华联合和太平财险等13家公司;

处于第三象限的有大地财产、华安财险和富德财产等30家公司。

财险公司的四象限图如下:

由于安心和安达保承保利润率处于极端值,图形展示不清晰,故删除这两家公司。

似乎还有些看不清楚。我们进一步放大承保利润率介于-20%到20%之间的样本公司。

中间部分依然存在很多公司挤压在一起,使得图形依然看不清楚。对此,我们再次放大承保利润率介于-10%到10%之间的样本公司。

如果上述图形你还看不清楚,就看下面83家财险公司四象限划分的排行榜吧。具体如下表所示:

关键词阅读:财险公司

- 银行股迎来“黄金买点”?摩根大通预计下半年潜在涨幅高达15%,股息率4.3%成“香饽饽”

- 华润电力光伏组件开标均价提升,产业链涨价传导顺利景气度望修复

- 我国卫星互联网组网速度加快,发射间隔从早期1-2个月显著缩短至近期的3-5天

- 光伏胶膜部分企业上调报价,成本增加叠加供需改善涨价空间望打开

- 广东研究通过政府投资基金支持商业航天发展,助力商业航天快速发展

- 折叠屏手机正逐步从高端市场向主流消费群体渗透

- 创历史季度新高!二季度全球DRAM市场规模环比增长20%

- 重磅!上海加速推进AI+机器人应用,全国人形机器人运动会盛大开幕,机器人板块持续爆发!

- 重磅利好!个人养老金新增三大领取条件,开启多元化养老新时代,银行理财产品收益喜人!

- 重磅突破!我国卫星互联网组网速度创新高,广东打造太空旅游等多领域应用场景,商业航天迎来黄金发展期!