车险综改下,财险公司增长承压,亚太财险落后

相较寿险而言,财险行业压力更甚。

看过2021年寿险公司的表现后,《每日财报》再来带大家梳理一下非上市财险公司的具体表现。

在寒潮中落幕的2021年,对保险行业来说,无疑是史上最难过的一年。大到头部险企,小到从业者,在疫情反复中,都饱受着不同程度的阵痛。2021年保险业以4.05%的增速收官,远低于同期GDP增长。较为糟糕的是,我国财险公司的保费收入增速仅为1.92%。

据统计,2021年75家非上市财险公司的合计保费收入为3930.24亿元,同比2020年(3732.76亿元)增长约5.29%;合计净利润为43.26亿元,同比2020年(51.29亿元)下滑约15.64%。

具体而言,在75家非上市财险公司中,52家盈利,23家亏损,且这种亏损普遍集中于中小险企。而财险行业之所以整体盈利能力减弱,主要因2020年起实施车险综合改革,导致车险成本率大幅增长,车险承保利润下降。

01

综改之下,亏损扩大

对比2021年非上市寿险公司和非上市财险公司的经营业绩表现,不难看出财险公司远不及寿险公司。在2021年,75家非上市财险公司的合计净利润才43.26亿元,而泰康人寿仅在2021年的净利润就达258.76亿元。

所以,相比寿险公司,财险公司的发展更为艰难。从保费增速来看,75家非上市财险公司中有33家险企的保费增速落后于财险行业整体增速(1.92%),其中有29家险企的保费增速小于0。

究其原因,2021年财险公司保费缩水,除了受财险行业内竞争主体增多的影响外,很大一部分原因是来自于车险综合改革的落地。在2020年9月,车险综改实施初期,对整体车险的经济效益影响并不显著,但到2021年车险综改的全面实施,对保费收入的影响就逐渐显现。

但貌似对于财险公司而言,相比保费的增长,公司能否盈利更为困难。据统计,在75家非上市财险公司有23家亏损,大多为中小险企。其中,亏损超2亿元的险企有7家,分别为东海航运(-2.07亿元)、都邦保险(-2.43亿元)、长江财产(-2.66亿元)、安盛天平(-2.67亿元)、海峡金桥(-2.76亿元)、渤海财险(-3.50亿元)、亚太财险(-4.96亿元)。

另外《每日财报》注意到,在上述亏损的7家险企中,东海航运和渤海财险将在今年迎来新掌门人。其中,东海航运自2015年成立以来从未实现盈利,其虽然为国内首家航运保险法人机构,但航运业务优势并不显著。而渤海财险则受制于车险业务占比较大,净利润持续承压,在2020年(净利润0.08亿元)稍有好转后,就再度跌入泥潭。此番新董事长的上任是否能带领东海航运和渤海财险实现盈利,也值得外界期待。

02

亚太财险净利垫底

在现已披露的财险公司中,亚太财险以净亏损额4.96亿元垫底,同比2020年的净利润0.614亿元下降5.57亿元。

事实上,亚太财险在2021年前三季度的表现就有所预兆,自一季度开始就处于亏损状态,此后亏损进一步扩大。在2021年第一、二、三、四季度,净利润分别为-0.28亿元、-0.20亿元、-1.09亿元、-3.39亿元。

此外据《每日财报》了解,亚太财险自2017年扭亏转盈后,净利润就始终保持增长态势,至于此次再度跌入“谷底”,也或与股权结构不稳定,且大部分股权处于被质押或冻结状态有关。

在2021年10月29日,民生信托通过“以物抵债”的形式取得新华联控股所持有的亚太财险2.7%股权。至此,民生信托持有亚太财险20%股权,为其第二大股东,而新华联控股也退出其股东之列。

值得注意的是,亚太财险有近九成以上的股权遭到质押或冻结。虽然这种现象在市场上不少见,但这对于公司本身而言还是具有较大的风险,且亚太财险作为泛海系旗下子公司,易受泛海系债务危机影响,对其经营业绩产生压力。

另一家出自“海航系”的华安财险,其股权质押比例也超过八成。好在华安财险于2021年实现了盈利为0.08亿元,但较2020年的0.13亿元下降了38.46%。

此前,华安财险表示,净利润的下滑主要受车险业务的拖累。不过,《每日财报》注意到,华安财险屡收罚单。据不完全统计,仅2021年内银保监会对华安财险及相关责任人共开具了21张罚单,罚款金额合计617.7万元。

03

鼎和财险冲榜,国寿财险下滑

在2021年75家非上市财险公司的盈利榜单中,鼎和财险以净利润10.63亿元位于榜单之首,英大财险和国寿财险分别以净利润10.22亿元和6.53亿元,位列第二和第三。

据《每日财报》统计,在2020年非上市财险公司中,盈利榜单前三名分别为国寿财险、英大财险、阳光财险。其中,国寿财险以净利润17.85亿元一举夺魁,而彼时鼎和财险位列第四(净利润:8.06亿元)。

那么是何原因导致百亿规模险企国寿财险净利润大幅下滑?鼎和财险又是如何“异军突起”的呢?

作为中国人寿集团旗下子公司,国寿财险自成立以来就备受关注。在2018-2021年,国寿财险实现保费收入分别为691.54亿元、771.16亿元、864.77亿元、916.06亿元;净利润分别为1.2亿元、22.6亿元、17.85亿元、6.53亿元。可见,国寿财险的保费收入始终保持增长,但净利润存在较大波动。

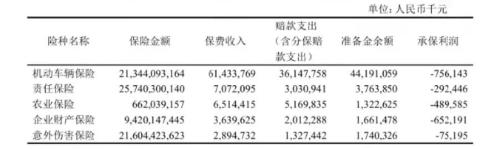

通过比较其2018-2020年年报,可以发现近年来国寿财险保费收入主要来源于机动车辆保险,其次分别为责任保险、农业保险、企业财产保险、意外伤害保险等。仅在2020年,国寿财险近71%的保费收入来自于机动车辆保险。

值得注意的是,在2020年国寿财险的上述5种险种均处于承保亏损,合计承保亏损达22.64亿元。而仅机动车辆保险承保亏损就达7.56亿元,这或受2020年开始实施的车险综合改革影响。

(图片来源:中国人寿财产保险股份有限公司2020年度信息披露报告)

与国寿财险类似的是,在一众险种中,鼎和财险的机动车辆保险业务收入位列第一,且在2020年该项承保利润为负值(-6913.4万元)。但鼎和财险的企业财产保险业务收入和对应的承保利润都较高,是支撑公司盈利的核心。

从2018-2020年,其非车险业务——企业财产保险的保费收入和承保利润始呈现出增长态势,在2021年该项业务或继续延续了这种增长,使得公司仍具有较高的盈利能力。

展望未来,财险市场的发展中心将进一步向非车险倾斜,中小险企要想在激烈的市场竞争中实现保费增长、持续盈利,或有必要紧跟时代潮流,积极调整发展战略,提升非车险业务占比。

关键词阅读:财险

- 固态电池催化连连!电池企业盯上低空市场,完美契合eVTOL市场需求

- 六部门部署开展绿色建材下乡活动,关注行业龙头估值修复契机

- 首次实现无人机跨海货运,低空经济蓝图加速落地

- 北京推进算力基础设施建设,2027年将实现全栈自主可控

- 海运市场掀起“涨价潮”,上海港、宁波港部分船司出现大柜供应紧俏问题

- 国务院发话!推动头部证券公司做强做优,中信证券、国联证券、东方财富等三类券商望受益

- 碳价突破百元大关,碳资产投资风口有望卷土重来

- 四川省职业教育条例5月1日起施行,差异化能力民办中职有望脱颖而出

- HBM霸主SK海力士产能版图再扩张,HBM市场有望快速增长

- 无人机项目首次入选智能交通试点,券商预计万亿市场开启